以前に会社員の住宅ローンについて、年収がどれくらいあれば、いくら借りれるのか?などをまとめました。

住宅ローンはいくらまで組める?年収500万円・年収1000万円・年収2000万円のケースで借りれる金額をシミュレーション!

しかし、個人事業主など自営業の場合はどうでしょうか?

住宅ローンはサラリーマンという属性だからこそ最大限活かすべきものなので、やはり厳しいのではないかと考えている人も少なくないでしょう。独立してすぐの頃なんて家すら借りるのが難しいですからね。

しかし、諦めてはいけません。自営業でも確固たる収益基盤を作ればもちろんローンは組めますし、自営業の苦労もわかってくれる金融機関もあるはずです。

住宅ローンを検討するということは、ある程度自営業者としても安定してきた頃かと思いますので、ぜひ住宅ローン可否を模索していきましょう。

自営業・個人事業主が住宅ローンを組みにくい理由とは?

まず第一に、安定した所得が確保できないことにより、銀行側としては厳しく審査しなければならないことは間違いありません。

上場企業の会社員であれば、ある日突然給料が支払われないといった可能性も低く、日本は特に年功序列で定年まで一つの会社で働き続けるライフスタイルが主流ですので、返済に充てるキャッシュフローを高い確度で見込めるのです。

しかし、自営業であれば、一寸先は闇です。銀行側としては事業の安定性、将来性、借主の属性や経歴など様々な角度で審査を行わなければなりません。

身柄に透明性のある会社員に比べて審査に手間がかかってしまうこと、またリスクも大きくなることから審査すら嫌がる銀行が多くても不思議ではありません。

筆者自身も大手企業からベンチャー企業に転職した後に、過去の自身の与信の高さに気づきもったいないことをしたなと感じたものです。もし今後独立や転職するのであれば、住宅ローンを先に組むことをおすすめします。

とはいえ、転職ならまだしも、独立後の収入は計算できるものではないため、なかなか住宅ローン実行に踏み切るのは難しいものがありますね。悩ましいところです。

個人事業主で住宅ローンを借りるには?所得・年収はいくらあればいい?

自営業で収入も安定してきたし、日本は低金利なのだしどうしても諦めきれない!なんとか住宅ローンを借りたいという人も少なくないでしょう。

経費は抑えめに!安定した収益をアピール

基本的には、3期連続の(収入ー経費)の実績があれば、審査は通過しやすくなります。当然黒字である必要があります。

個人事業主になると、経費でうまく生活をやりくりし、事業収益を圧縮することで節税をすることこそ正義という人が少なくありませんが、住宅ローンを借りたい人にとっては悪手です。

税金支払いは増えますが、できるだけ事業収益を確保し、与信力を上げる必要があります。収益の高さもさることながら、やはり安定性が最も重要です。

そして、会社員の1000万円の年収と自営業者の1000万円は同格では扱われないことを認識しておきましょう。年功序列で解雇のない日本では、サラリーマンの待遇は別格なのです。

ちなみに自営業の中でも弁護士や医師など難関資格を保有している場合は、大幅に審査は緩和されます。サラリーマンより雇用が安定していると言える職業ですので、これは当然ですよね。

返済負担率から必要年収や所得を特定

自営業の場合は、以下のように返済負担比率を計算します。35%を超えないことが一つの目安です。

【返済負担率 = 年間の返済金額 ÷ 3年間の所得平均額 × 100】

3年間の所得平均額が1000万円であれば、年間350万円の返済が最大で、35年ローンであれば12,250万円となります。ただし、自営業の場合はより厳しく、物件の担保価値なども含め審査されますので、基本的には8〜9掛けで考えておくのが合理的でしょう。

銀行によっては高めの金利設定にされてもおかしくありません。所得に関してはあればあるほどそれはいいのですが、安定性を考えるとボラティリティが高いのは歓迎されません。

多数の金融機関に相談する

これは住宅ローン全般に言えることなのですが、様々な銀行で審査に出すことをお勧めします。結果が全く異なる場合が多いからです。筆者の場合もかなり前のことですが、一発目に審査した銀行では8000万円が最大金額でしたが、別銀行では9000万円が出ました。

根気よく銀行に交渉へ行くことをおすすめします。資金調達とは実は根気なのです。

銀行より指摘された点はうまく説明できるようにするなどして準備万端にして次の銀行へ向かいましょう。

他注意事項

以下は当たり前のことなのですが、間違いなく実行するようにしましょう。このような初歩的なことができない人が金融機関からお金を借りるのは不可能と言えます。

当たり前のことは当たり前にやりましょう。

- カードローンなど他のローンは完済する

- 申告忘れや税金・保険料の未納をしない

- 年金未納をしない

購入物件の価値も重要

自営業、会社員問わず購入物件の価値はとても大切ですが、自営業の場合はさらに重要視されます。返済が難しくなる確率が会社員より高いからですね。

価値に重きを置いた物件選びで重要なのは、一に立地、二に立地です。マンションの場合でも戸建ての場合でも同様です。

戸建ての場合は特に、流動性も少ないので立地を狙い定める必要があります。

筆者も過去に港区の立地についてまとめていますので、物件購入の参考にしてください。ただ、立地が良い地域はやはり人気エリアなので、価格は高くなってしまうのが難点です。

港区の土地価格はなぜ高い?都心3区の一角・南青山、六本木、南麻布など高級住宅街が広がる地域を徹底解説

しかし、不動産とは資本主義が色濃く出る産業であり、高くても頑張って買わなければならない局面が多々あります。

それほど多くの投資家が一族一体となって不動産を取得していくのです。

自営業であれば、会社員とは異なり収入にキャップがないはずです。つまり、キャッシュの蓄えを加速できるはずで、頭金を厚くして高いけれども魅力的な立地条件である物件を買うことをおすすめします。

やはりたくさん稼いで高い不動産を買うことでしか資本主義では先頭集団に追いつく手段はありません。

それに、これは住宅ローンでも同じ考えです。価値のある家に住んで、最終的には返済分も回収し、利益を手元に残して次の物件へ移住していくライフスタイルが、資産形成の点では最強です。

そんなにうまくいくものではありませんが、トライする、ポジションを取らない限りうまくいくものもいきません。

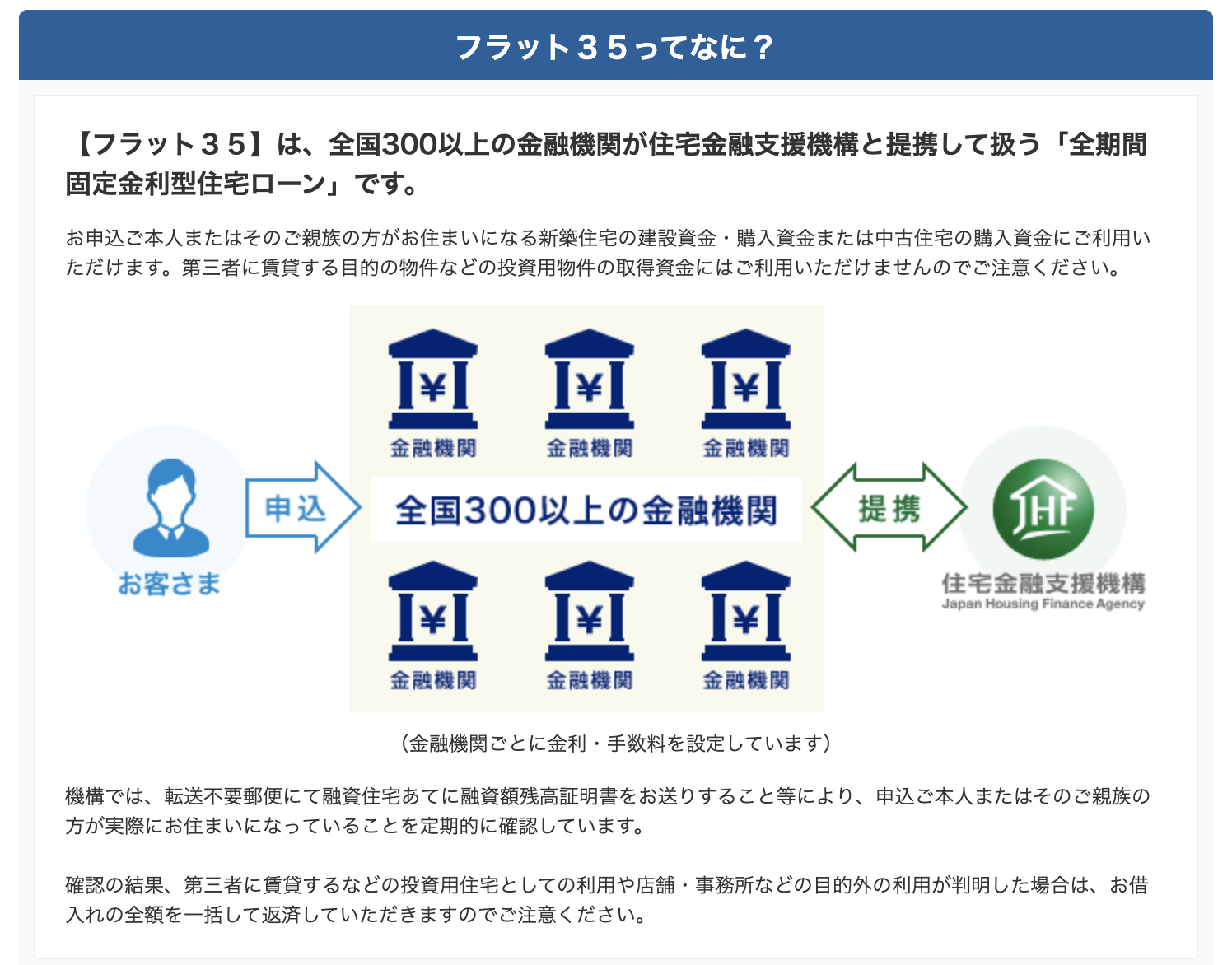

金融機関が厳しいならフラット35も検討

フラット35とは、住宅金融支援機構および前身の住宅金融公庫の証券化支援事業をもとに、取り扱い先の民間金融機関と共同で提供する長期固定金利の住宅ローン商品の名称です。

フラット35は自営業者が最も活用している住宅ローンであり、2023年時点では金融機関の変動金利よりも高い水準の固定金利であるものの、審査が直近1年分の所得でも通るということで人気です。

主な違いは以下です。

| フラット35 | 一般的な金融機関のローン | |

| 金利 | 全期間固定金利 | 固定金利や変動金利の選択可能 |

| 保証料 | 不要 | 金融機関では大半が必要 |

| 審査基準 | 直近1期分の所得 | 直近の3期連続で黒字が必要とされることが多い(柔軟な銀行もあり) |

| 団信 | 任意 | 必須 |

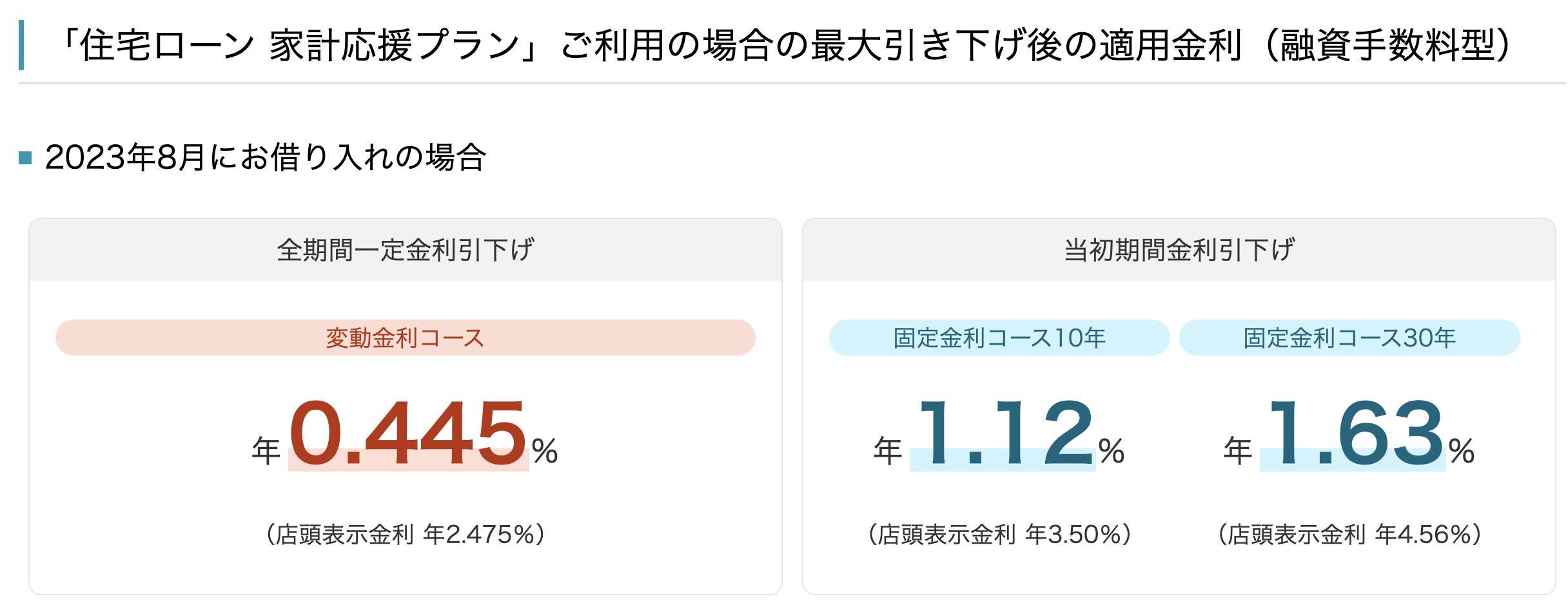

2023年8月時点の金利は以下です。

| 【フラット35】金利情報※2023年8月現在 | ||

| 返済期間 | 15年~20年 | 21年~35年 |

| 金利の範囲 | 年1.290%~年2.650% | 年1.720%~年3.080% |

| 最頻金利 | 年1.290% | 年1.720% |

金融機関の変動金利が0.3%台となっている今、年1.720%~年3.080%と言われると高く感じますが、稼ぐ気概はあるも借りるのが難しい自営業者からしたら、十分魅力ある水準ですよね。

ぜひ検討してみましょう。

フリーランス向けの住宅ローンもあるので活用

ソニー銀行がITフリーランス向けの住宅ローンを提供しています。ギークス定型住宅ローンという名称で2億円まで融資できるとのことで、ITフリーランスの収入の安定性を買っているとも言えます。たしかに受託であれば安定していますからね。

ITフリーランスを対象とした住宅ローン商品の提供開始のお知らせ

| 商品名 | ギークス提携住宅ローン |

| ご融資金額 | 500万円以上2億円以下 |

| お取り扱い物件・資金使途 | ご本人さまがお住まいになる新築マンションの購入、中古マンションの購入および借り換えのための資金。借り換えの場合、戸建て・マンションを問わずにご利用いただけます。(ただしお借入れから3年以上経過されている方に限ります。) |

| 提供商品 | 住宅ローン 変動セレクト住宅ローン 固定セレクト住宅ローン |

IT業界は実質社員でもフリーランスという形で雇用しているような会社も多く、成果報酬型の場合も多いことから住宅ローン的には厳しい環境でしたが、ソニー銀行が手を差し伸べてくれているということですね。

個人事業主・自営業でも住宅ローンが通りやすいおすすめ銀行は?

筆者の周りの自営業者の話を聞く限りでは、三井住友銀行と三井住友信託銀行がよく話に挙がりました。

三井住友系はやはり攻めの経営が話題になりますし、融資にも積極的なのかもしれません。

SMBCの変動金利型は0.475%とネット銀行に比べると少し高めですが、十分すぎるくらい安いです。日本は本当に低金利ですね。借りない理由が筆者には全くわからないです。

以下は三井住友信託銀行です。

とはいえ、上記2つ以外の金融機関もぜひ検討したいものです。事業で融資を獲得するのと同様、金融機関は多く試し、一番良い条件の銀行を選ぶようにしましょう。

ただ、全ての金融機関を当たるのは流石に非効率なので、不動産会社に相談するのもありでしょう。戸建てを建てる土地探しや、マンション購入の場合でも、いつでも相談できる人がいる方が良いに決まっています。

筆者は一流企業出身者で構成される森商事をいつも頼っていますが、読者の方ももし不動産会社選びに迷ったら、ぜひ一つの選択肢として活用いただければと思います。